年アド3級の技能応用問題を解くための知識をお伝えしていきます。

問-49.50の登場人物はJ夫さんとその妻です。

J夫さんは60歳代後半になって、長年勤めてきた退職します。

そこで「年金や退職金にかかる所得税」についての相談になります。

なお、問49と50は内容の順番が入れ替わることが多いです。(年金→退職金 or 退職金→年金)

うっちー

うっちーポイントはこちらです

- 所得税の計算の基本

- 年金から差し引く控除額の求め方

- 年金から源泉徴収される所得税

- 退職金から差し引く控除額の求め方

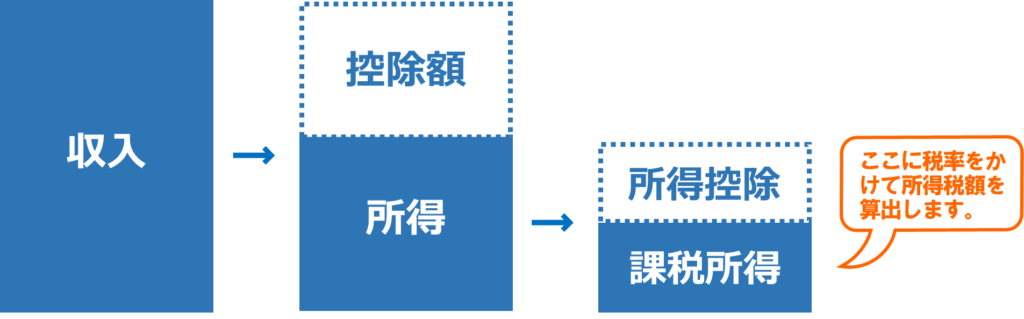

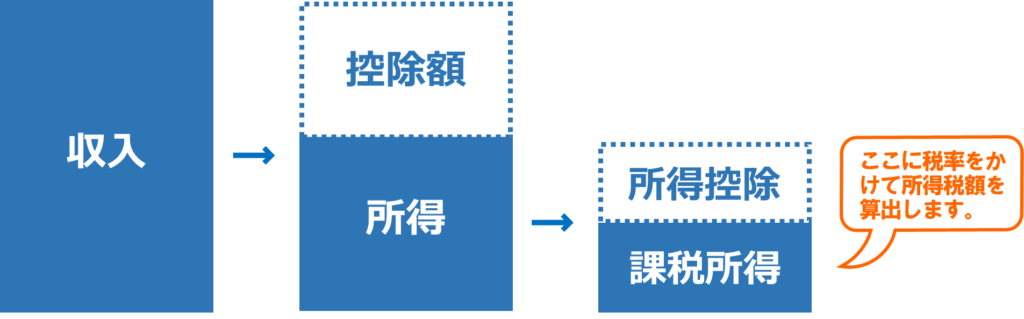

所得税の計算のキホン

所得税を算出する流れをざっくり図でイメージしてください。

収入から『控除額』(もしくは必要経費)を差し引いたものが『所得』です。

さらにそこから『所得控除』を差し引いたものに税率をかけると所得税額が算出されます。

問題では、2ヵ月分の年金から源泉徴収される『所得税額』について問われます。

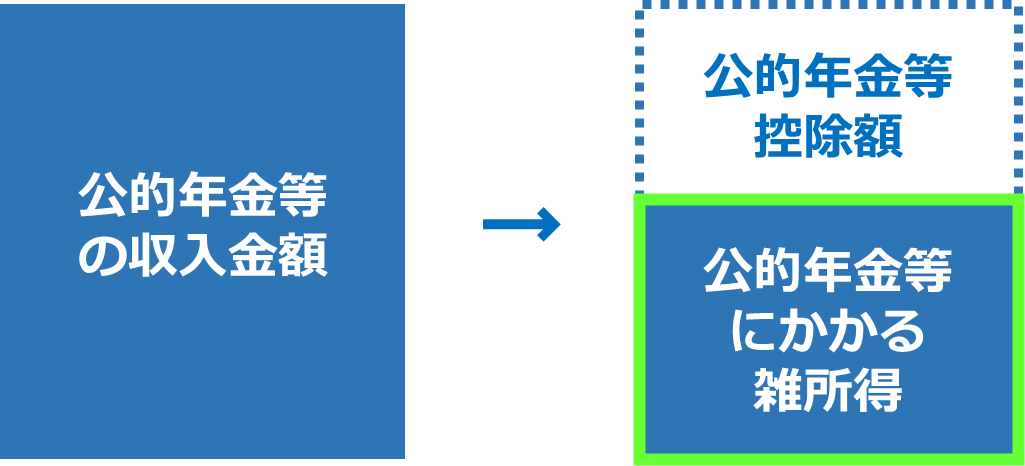

公的年金にかかる雑所得の金額

以前はよく出題されていましたし、大切な知識ですので解説します。

最近は、源泉徴収される所得税額を求める問題に切り替わっています。

公的年金等控除額

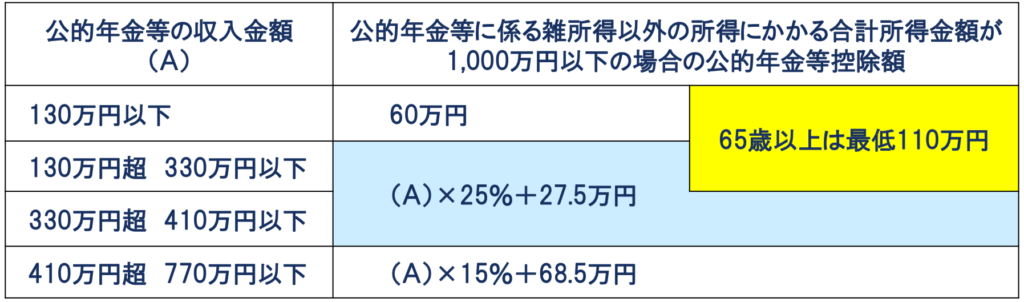

『公的年金等の収入金額』から『公的年金等控除額』を差し引いたものが、公的年金等にかかる『雑所得』になります。

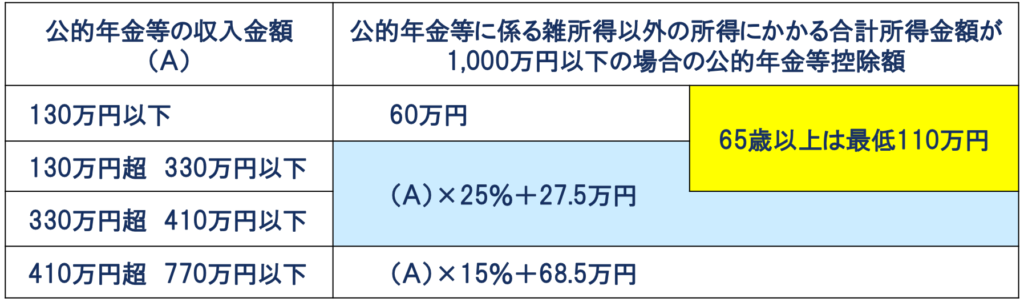

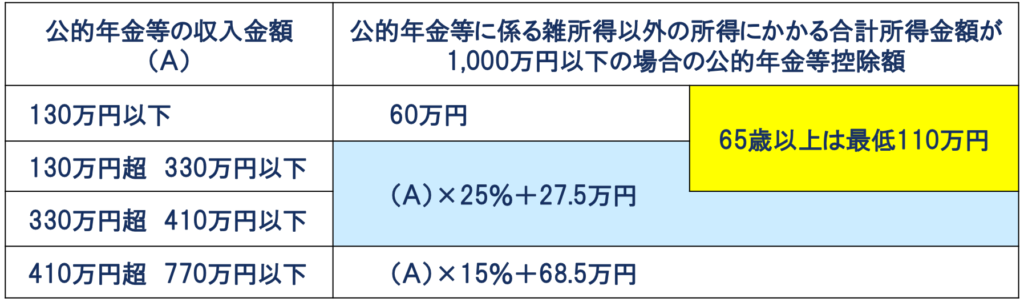

公的年金等控除額は、公的年金等の収入金額に応じた計算式で求めます。

事例ではこのような表が提示されています。

65歳以上は最低110万円の控除額があるということは、「65歳以上で公的年金の額が110万円以下」の場合は公的年金等にかかる雑所得は0円になる→「年金から所得税は発生しない」と言えますね。

(公的年金の所得以外の合計所得金額が1,000万円以下の場合)

この問題でまずやることは

ことです。

表の水色部分の式の(A)の額になる『公的年金等の収入額』は、問題の事例にあげられている年金を合計したものです。

今のところ、事例では次の3つがあげられています。

- 老齢厚生年金(加給年金額を含む)

- 老齢基礎年金

- 企業年金基金(老齢給付)→これも計算に含めます!

年金額を合算したものを表の水色部分の式の(A)にあてはめて計算し、それが110万円より大きい額ならそちらが控除額に、小さければ110万円が控除額になります。

そして、問われているのが公的年金等にかかる雑所得の金額である場合は、

ここまでの計算を具体的にやってみましょう!

年金収入の合計が350万円とすると…

350万円×25%+27.5万円=115万円

115万円>110万円

→公的年金等控除額は115万円

350万円-115万円=235万円

→公的年金等にかかる雑所得は235万円

ちなみに、年金収入の合計が330万円だった場合

330万円×25%+27.5万円=110万円

110万円=110万円

になりますから、次のような考え方でも処理できます。

年金収入を合算した額が330万円以下であれば控除額は110万円を使う。

330万円を超えるなら水色部分の式を使って控除額を求める。

実務的では年金額が300万円を超える方はめったにお目にかからないですけど…

年金から源泉徴収される所得税額

年金の支払い時点で、年金から所得税が源泉徴収(天引き)される場合があります。

所得税の源泉徴収

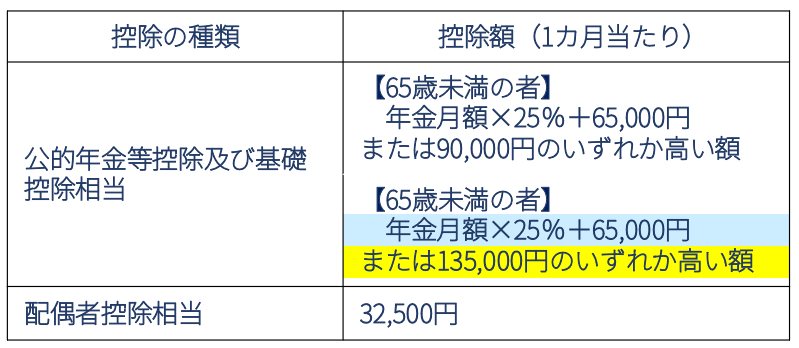

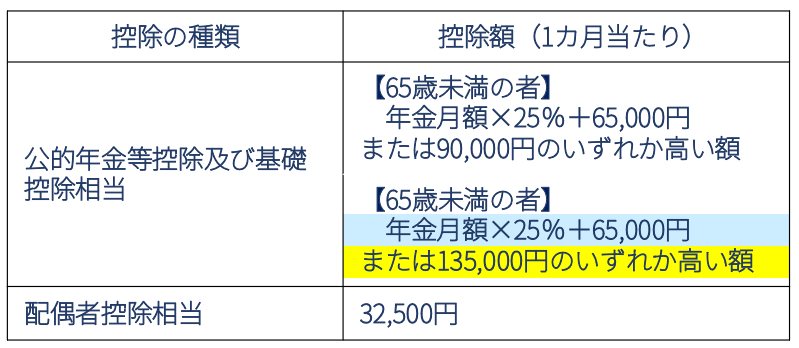

公的年金等の支払を受けるときは、原則として収入金額からその年金に応じて定められている一定の控除額を差し引いた額に5.105パーセントを乗じた金額が源泉徴収されます。

国税庁のWebより

源泉徴収税額 =( 年金支給額 - 社会保険料 − 各種控除額 )× 5.105%

源泉徴収税額の算出の際には『公的年金から特別徴収される国民健康保険料・介護保険料』などの社会保険料や『公的年金控除・基礎控除相』『配偶者控除』等の各種控除の相当額が年金支給額から控除されます。

確実に控除できるものは予め控除しておくことで、源泉徴収される税額を抑えています。

なお、『生命保険料控除』や『医療費控除』については源泉徴収の際には考慮されませんので、これらの控除が必要になる場合は確定申告が必要となります。

社会保険料については知識としては持っていてほしいのですが、試験の問題文に『社会保険料は考慮しないものとします』との記載があれば無視していいです。

各種控除額については事例にこちらのような表が示されています。

先ほどの「公的年金等控除」の額を求めたように、年金額を当てはめて計算します。(月額にしてから計算します!!)

そして

あと、J夫さんに専業主婦の妻がいる設定になっていれば配偶者控除相当の額も年金月額から差し引きます。

残った額に5.105%の税率をかけて、源泉徴収する所得税額を求めます。

5.105%は暗記しておく必要があります。

例えばの語呂合わせですけど…

5 10 5 税

コ ト コ ト煮込んだ ぜ

以前は、公的年金にかかる「扶養親族申告書」を提出済みの場合に5.105%で、提出していない場合は10.21%で源泉徴収されていたのですが、今は提出してもしなくても5.105%で計算されます。

日本年金機構:年金にかかる源泉徴収税額

すぐやる!ドリル

事例:J夫さんが65歳以降に受給する年金額は、老齢厚生年金160万円,老齢基礎年金78万円,企業年金基金86万円。

J夫さんの公的年金にかかる雑所得の金額はいくらでしょうか?

1.(160万円 +78万円 + 86万円)× 25% + 27.5万円 = ( A )万円

108.5

2.( 1.のA )万円 < ( B )万円

110

3.(160万円 +78万円 + 86万円) -( B )万円 =( )万円

214 → この額が公的年金等にかかる雑所得として所得税の課税対象になる

課税対象となる退職所得金額

退職金の税負担の軽減

退職一時金は、①賃金の後払い ②功労褒賞 ③生活保障という性質をもっています。

そこで、課税において次のような優遇があります!

- 他の所得とは分けて税額を計算する(分離課税)

- 勤続年数に応じて控除額が増える(退職所得控除額)

- 退職所得控除後の金額の1/2を課税対象とする(退職所得金額)

これらの適用を受けるには『退職所得の受給に関する申告書』の提出が必要です。(問題では提出しているものとして解きます。)

退職所得控除額

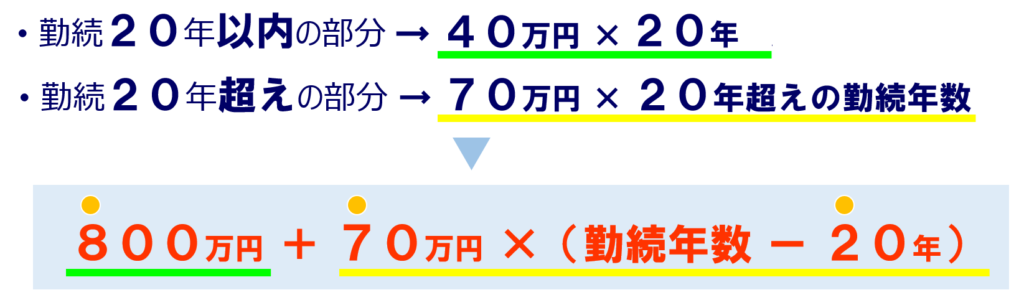

退職一時金から差し引く控除は、勤続年数に応じて控除額が増えるようになっています。

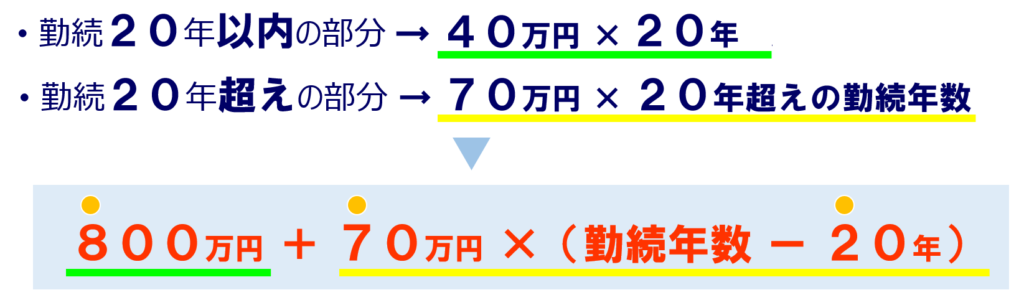

②の式について詳しく説明します。

まず、800万円というのは、40万円×20年のことで、『勤続20年までの控除額』です。

そして、勤続20年を超えると、勤続1年あたりの所得控除が40万円から70万円に増額されます。

70万円×(勤続年数ー20年)は、『勤続20年超えの部分に70万円を掛ける』ことを意味しています。

色分けで図解するとこのようになります。

『8・7・2』は『パイナップル』もしくは『パナップ』で覚えておきましょう。

退職所得金額

退職所得金額は、退職一時金の額から、上記で求めた退職所得控除額を差し引いて、さらに1/2にした額です。

『×1/2』がめちゃ重要です!

問題の選択肢には『×1/2』するのを忘れた場合にぴったり該当する額(正解の金額の2倍の金額)の選択肢がダミーとして入っているので、くれぐれも注意してください!!

逆に言うと、他の選択肢の1/2の金額になっている選択肢が正解である可能性が高いと言えます。

絶対とは言えませんが…

すぐやる!ドリル

事例:J夫さんは勤続 37年8ヵ月 退職一時金は2,100万円支給される予定。J夫さんは「退職所得の受給に関する申告書」を提出済みである。

『退職所得控除額』を求める計算式は?

800万円 +( ① )万円 ×{( ② )年 - 20年 }=2,060万円

①70 ②38

上の式で求めた控除額を使って『退職所得金額』を求める計算式は?

( 2,100万円 - 2060万円 ) × ( / )= 20万円

1/2

今回の事例では、退職金によって2,100万円の収入がありますが、所得は20万円だけです。この所得に税率をかけて税金を計算します。退職金は税金が大幅に優遇されているのです。

以上、問49.50のインプットでした。

これにて技能応用編のインプット終了です!大変おつかれさまでした!

\ 過去問をわかりやすく説明 /

\ 年アドコンテンツの一覧はこちら /

\ 投げ銭、励みになります/

過去問だけでは網羅できない論点の押さえにおすすめ!